#機関投資家がイーサリアムに転向:資産の備蓄からエコシステムの参加者へビットコインの新たな高値を支える原動力は、個人投資家から機関投資家に移行しました。ビットコインの現物ETFが承認されたことで、ウォール街に合法的な参入手段が提供され、一部の上場企業がビットコインを財務準備資産として位置付けた後、帳簿上の価値が大幅に増加し、資本市場からの認知を得て、ビットコインの資産配置としての信頼性を高め、より多くの機関が追随するようになりました。しかし、ビットコインのリザーブの物語は成熟しつつあります。初期の参加者は先行者利益を持っており、そのモデルは模倣が難しく、後発者はビットコインを配置することで同様のブランドプレミアムや市場認知を得ることが困難です。ほとんどの伝統的な機関にとって、ビットコインの配置は成長戦略というよりも資産の多様化のように見えます。新たな成長ポイントは徐々にイーサリアムに移行しており、ますます多くの機関がイーサリアムの準備戦略を展開し始めています。ビットコインとは異なり、イーサリアムはPoSコンセンサスメカニズムを採用しているため、機関はETHをステーキングすることでネットワークの検証に参加し、報酬を得ることができ、新たに発行されるETHによる希薄化リスクをヘッジすることができます。データによると、7月18日現在、3580万枚のETHがステーキングされており、ステーキング参加者の年率収益率は2.8%であるのに対し、非ステーキング参加者は約1.4%の年率消失率に直面しています。! [イーサリアムの予備兵は「ビッグマイナー」として化身し、ステーキングトラックは新たな成長ポイントを開く可能性があります](https://img-cdn.gateio.im/social/moments-f6dc21ce03573be7154b78815331ea53)ビットコインを単純に保有して価値が上がるのを待つのに対して、エーテルのストレージ機関はネットワークに参加することで利益を得ることができます。複数の上場企業がエーテルの戦略的ストレージの試みを開始し、初めて成果を上げています。その中には、ビットコインからエーテルに移行した企業もあります。これらの機関にとって、ETHは単なる帳簿上の資産ではなく、エコシステムに参加するための生産的資産であり、機関の「マイナー」になるための通路でもあります。イーサリアムの廃棄メカニズムは、この論理をさらに強化します。ネットワークが活発なとき、廃棄されるETHの量が増加します。廃棄量が新規発行量を超えると、ネットワークはデフレ状態に入り、ETHの希少性が高まり、ステーキング者の実際の収益が向上します。より多くの機関がイーサリアムのステーキング市場に流入するにつれて、彼らはもはや資金提供者にとどまらず、大規模なマイナーの役割を果たすことになります。現在、イーサリアムの戦略的な備蓄の配置はまだ初期段階にあり、財務的な発言権を築きたい企業にとっては依然として公平な競争です。# イーサリアムのステーキング市場の機関化トレンドと新たな機会イーサリアム市場がますます機関化する中、ステーキング市場も暗号ネイティブから機関駆動へと移行し、コンプライアンスとスケールの新しい段階に進むでしょう。一部の機関が自由に保有する資産を通じて積極的にステーキングに参加している以外に、ETF発行者も加速して展開しています。最近、多くの有名な機関が規制当局にステーキング機能の追加を申請しました。これらのETF機関の流動性が大量に流入すると、イーサリアムのステーキング市場の規模がさらに拡大します。データによると、7月18日現在、イーサリアムの流動的ステーキングのTVLは516.2億ドルに達し、歴史的な最高値に近く、4月の安値から142.5%上昇しました。業界関係者は、イーサリアムのコイン株企業には特別な資金調達の利便性が2つあると指摘しています。1つは、ステーキング収益をキャッシュフローとして利用して利息を支えるファイナンス、もう1つは、ステーキング収益とオンチェーンDeFiの運用を、評価モデルの別の次元として用いることで、純NAVモデルよりも大きなプレミアムが得られる可能性があるということです。すでに一部の機関はETHの準備金をDeFiの基盤ビジネスに投入することを探求し始めています。これは、ステーキングと他のDeFi領域が価値の再評価を迎える可能性があることを意味します。機関の姿勢がますます積極的になっているにもかかわらず、プロトコルの安全性、コンプライアンス、流動性管理能力に対してより高い要求がされています。現在、複数の機関がステーキングのパートナーを選ぶ際に明確な基準を持ち、コンプライアンス能力と技術的信頼性を強調しています。一部の機関はリスクを分散させるために多様な協力方法を採用しています。この傾向は、中小ノードのステーキングプロトコルがさらに周辺化する可能性があります。イーサリアム流動性ステーキング市場は明らかなヘッド効果を示しています。あるプロトコルが市場で優位な地位を占めており、TVLは331.8億ドルを超え、市場シェアは60%を超えています。他のいくつかの大手プロトコルが第二の梯隊を形成しており、TVLはいずれも10億ドル級です。さらに、市場には再ステーキング、インフラストラクチャー、LSTfiなどの細分化されたトラックをカバーする多くのプロジェクトがあります。各方面の機関が加速して参入し、ETF発行者が継続的に推進している中、エーテルの市場の雰囲気はすでに盛り上がっています。しかし、リザーブの物語が質権市場の発展を持続的に支えることができるかどうかは、時間と実践の検証が必要です。

イーサリアムステークが機関投資家のトレンドを引き起こし、ETHのリザーブ戦略が新たなホットトピックに

#機関投資家がイーサリアムに転向:資産の備蓄からエコシステムの参加者へ

ビットコインの新たな高値を支える原動力は、個人投資家から機関投資家に移行しました。ビットコインの現物ETFが承認されたことで、ウォール街に合法的な参入手段が提供され、一部の上場企業がビットコインを財務準備資産として位置付けた後、帳簿上の価値が大幅に増加し、資本市場からの認知を得て、ビットコインの資産配置としての信頼性を高め、より多くの機関が追随するようになりました。

しかし、ビットコインのリザーブの物語は成熟しつつあります。初期の参加者は先行者利益を持っており、そのモデルは模倣が難しく、後発者はビットコインを配置することで同様のブランドプレミアムや市場認知を得ることが困難です。ほとんどの伝統的な機関にとって、ビットコインの配置は成長戦略というよりも資産の多様化のように見えます。

新たな成長ポイントは徐々にイーサリアムに移行しており、ますます多くの機関がイーサリアムの準備戦略を展開し始めています。ビットコインとは異なり、イーサリアムはPoSコンセンサスメカニズムを採用しているため、機関はETHをステーキングすることでネットワークの検証に参加し、報酬を得ることができ、新たに発行されるETHによる希薄化リスクをヘッジすることができます。データによると、7月18日現在、3580万枚のETHがステーキングされており、ステーキング参加者の年率収益率は2.8%であるのに対し、非ステーキング参加者は約1.4%の年率消失率に直面しています。

! イーサリアムの予備兵は「ビッグマイナー」として化身し、ステーキングトラックは新たな成長ポイントを開く可能性があります

ビットコインを単純に保有して価値が上がるのを待つのに対して、エーテルのストレージ機関はネットワークに参加することで利益を得ることができます。複数の上場企業がエーテルの戦略的ストレージの試みを開始し、初めて成果を上げています。その中には、ビットコインからエーテルに移行した企業もあります。これらの機関にとって、ETHは単なる帳簿上の資産ではなく、エコシステムに参加するための生産的資産であり、機関の「マイナー」になるための通路でもあります。

イーサリアムの廃棄メカニズムは、この論理をさらに強化します。ネットワークが活発なとき、廃棄されるETHの量が増加します。廃棄量が新規発行量を超えると、ネットワークはデフレ状態に入り、ETHの希少性が高まり、ステーキング者の実際の収益が向上します。

より多くの機関がイーサリアムのステーキング市場に流入するにつれて、彼らはもはや資金提供者にとどまらず、大規模なマイナーの役割を果たすことになります。現在、イーサリアムの戦略的な備蓄の配置はまだ初期段階にあり、財務的な発言権を築きたい企業にとっては依然として公平な競争です。

イーサリアムのステーキング市場の機関化トレンドと新たな機会

イーサリアム市場がますます機関化する中、ステーキング市場も暗号ネイティブから機関駆動へと移行し、コンプライアンスとスケールの新しい段階に進むでしょう。

一部の機関が自由に保有する資産を通じて積極的にステーキングに参加している以外に、ETF発行者も加速して展開しています。最近、多くの有名な機関が規制当局にステーキング機能の追加を申請しました。

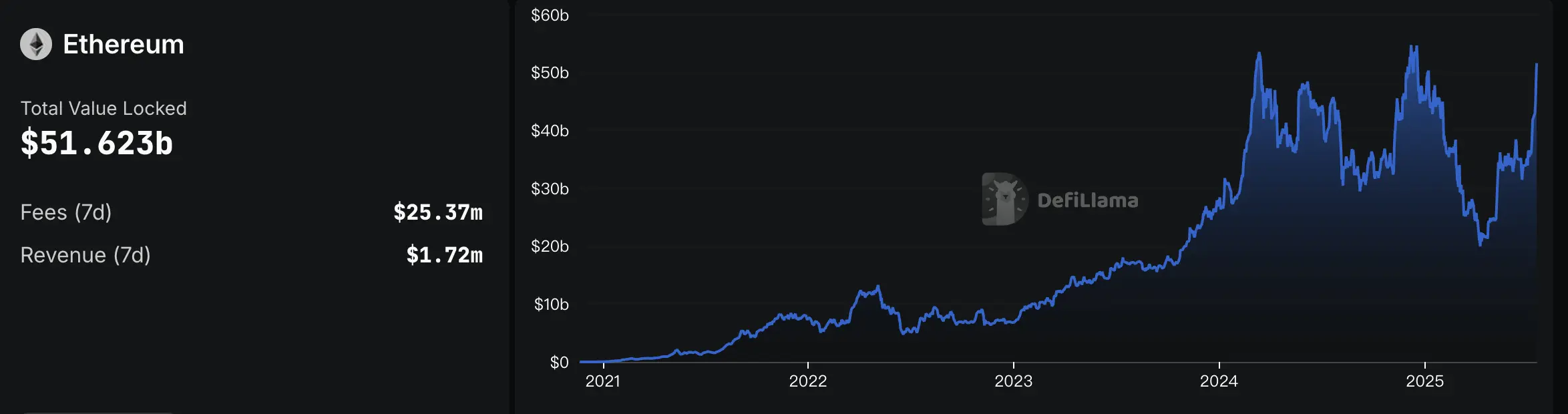

これらのETF機関の流動性が大量に流入すると、イーサリアムのステーキング市場の規模がさらに拡大します。データによると、7月18日現在、イーサリアムの流動的ステーキングのTVLは516.2億ドルに達し、歴史的な最高値に近く、4月の安値から142.5%上昇しました。

業界関係者は、イーサリアムのコイン株企業には特別な資金調達の利便性が2つあると指摘しています。1つは、ステーキング収益をキャッシュフローとして利用して利息を支えるファイナンス、もう1つは、ステーキング収益とオンチェーンDeFiの運用を、評価モデルの別の次元として用いることで、純NAVモデルよりも大きなプレミアムが得られる可能性があるということです。すでに一部の機関はETHの準備金をDeFiの基盤ビジネスに投入することを探求し始めています。これは、ステーキングと他のDeFi領域が価値の再評価を迎える可能性があることを意味します。

機関の姿勢がますます積極的になっているにもかかわらず、プロトコルの安全性、コンプライアンス、流動性管理能力に対してより高い要求がされています。現在、複数の機関がステーキングのパートナーを選ぶ際に明確な基準を持ち、コンプライアンス能力と技術的信頼性を強調しています。一部の機関はリスクを分散させるために多様な協力方法を採用しています。この傾向は、中小ノードのステーキングプロトコルがさらに周辺化する可能性があります。

イーサリアム流動性ステーキング市場は明らかなヘッド効果を示しています。あるプロトコルが市場で優位な地位を占めており、TVLは331.8億ドルを超え、市場シェアは60%を超えています。他のいくつかの大手プロトコルが第二の梯隊を形成しており、TVLはいずれも10億ドル級です。さらに、市場には再ステーキング、インフラストラクチャー、LSTfiなどの細分化されたトラックをカバーする多くのプロジェクトがあります。

各方面の機関が加速して参入し、ETF発行者が継続的に推進している中、エーテルの市場の雰囲気はすでに盛り上がっています。しかし、リザーブの物語が質権市場の発展を持続的に支えることができるかどうかは、時間と実践の検証が必要です。